年収の壁、改正されて結局どうなった?103万円の壁は123万円・160万円の壁へ細分化(2025年改正)

「年収の壁が変わった!」というニュースは目にしていると思います。

ただ話はシンプルではなく、結局変わらなかった壁もあり、方向性としては良くなっているのですが複雑化しています。

全部をきっちり理解させる気がない?と感じてしまうような制度設計です…

所得税だけ、住民税だけ、社会保険だけ、それぞれがそれぞれの管轄省庁で改正するからこのようになってしまうのだと思いますが、

日々暮らしている人からすると、「全部ひっくるめて、結局、何の壁があるの?」ということだと思います。

そこで、2025年改正で変わった「年収の壁」を、整理したいと思います。

目次

- 従来制度ではどういう壁だった?

- 年収の壁どうなった?

- 扶養の種類は2種類!「税金」と「保険」

- 壁の種類も2種類!「税金」と「保険」

- 20万円の壁 ※税金(副業確定申告の壁)

- 45万円の壁 ※税金(住民税の壁)※非給与

- 58万円の壁 ※税金(所得税扶養の壁)※非給与

- 95万円の壁 ※税金(所得税の壁・個人事業主確定申告の壁)※非給与

- 106万円の壁 ※社会保険(条件付加入義務の壁)

- 110万円の壁 ※税金(住民税の壁)※給与

- 123万円の壁 ※税金(所得税扶養の壁)※給与

- 130万円の壁 ※社会保険(必須加入義務の壁)

- 160万円の壁 ※税金(配偶者特別控除が減り始める壁)

- 160万円の壁 ※税金(所得税の壁)※給与

- 201万円の壁 ※税金(配偶者特別控除がなくなる壁)

- まとめ

従来制度ではどういう壁だった?

従来制度についてはこちらにまとめています。

年収の壁どうなった?

こういった類の記事は「変更点まとめ」になりがちで、前の制度を知っている人前提の書き方が多いんですよね・・・

でも、知りたくて制度について調べている人は、変更されようがされまいが、「今どうなの?」を知りたくないですか?

そこで、

・今の制度はこう、という書き方をします

・そのうち、赤字の箇所を従来からの変更点とします

扶養の種類は2種類!「税金」と「保険」

扶養は、「税金の扶養」と「保険の扶養」があります。

「税金」とは所得税・住民税のことを、「保険」とは社会保険のことを指します。

税金の扶養

税金の扶養に入ると、「扶養する側」の税額が減ります。

配偶者の扶養

配偶者の扶養に入るメリットは、扶養「する側」の所得税・住民税計算時に「配偶者控除」などが適用され、所得税や住民税の負担が減ることです。

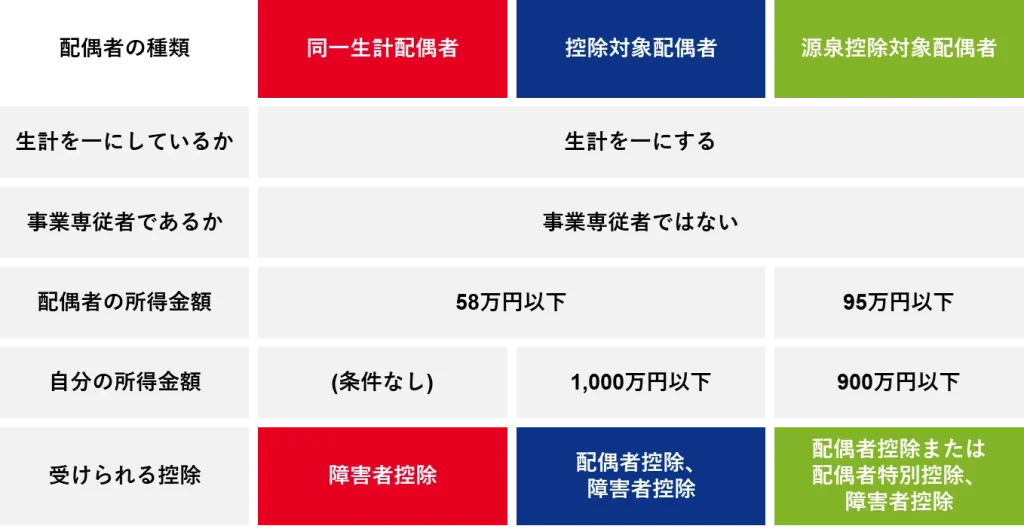

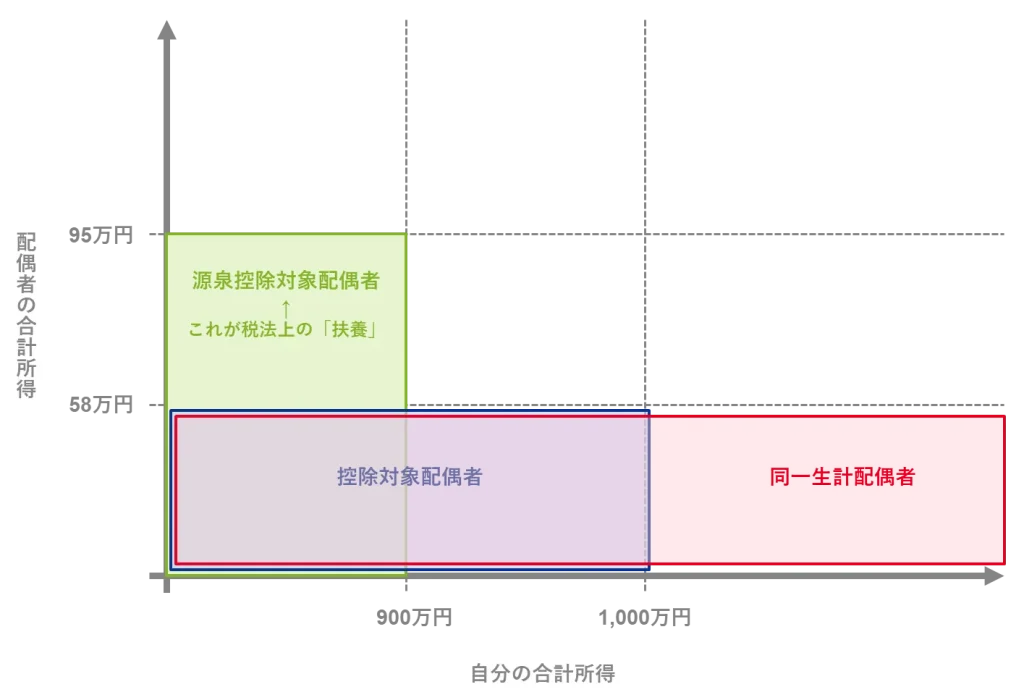

扶養「される側」の年間所得合計額が58万円以下(パートなど給与収入のみなら123万円以下)の場合は、扶養「する側」の所得額に応じて13万円~38万円(住民税は11万円~33万円)の「配偶者控除」を適用できます。

※配偶者控除について、詳細は後述しています。

なお、扶養「される側」の年間所得合計額が58万円超(パートなど給与収入のみなら123万円超)の場合は、年間所得合計額133万円以下(パートなどの給与収入のみなら201万円以下)のときまで、扶養「する側」の所得額に応じて1~38万円(住民税は1~33万円)の「配偶者特別控除」を適用できます。

※配偶者特別控除について、詳細は後述しています。

税金において配偶者は結局いくらまでが「扶養」と呼ばれるのか?

結論から言うと、合計所得95万円(パートなど給与収入のみなら160万円以下)のことを言うことが多いです。

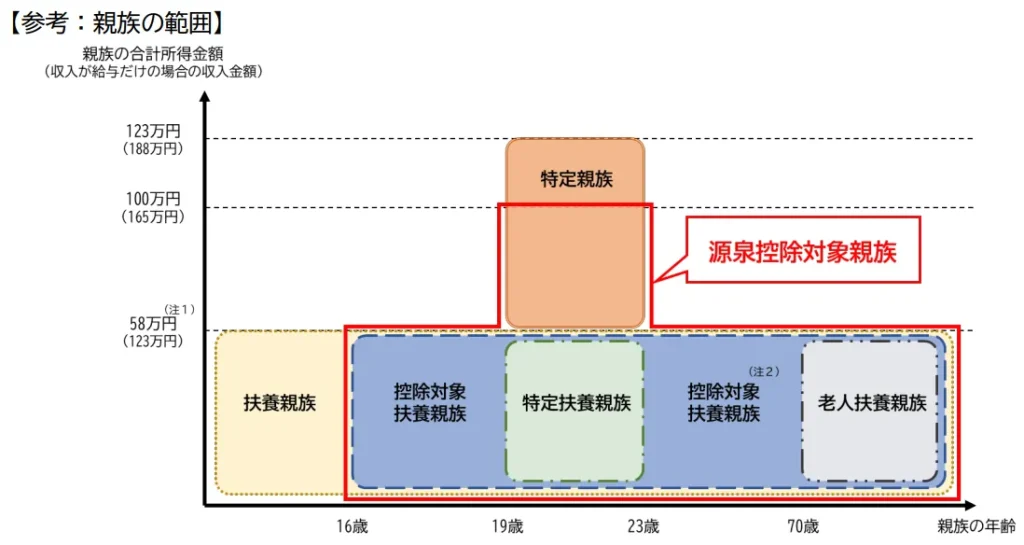

なお、税金上の配偶者の「扶養」のイメージ図は以下の通りですが、「同一生計配偶者」「控除対象配偶者」「源泉控除対象配偶者」と、単語がカオスです。

配偶者以外の扶養

子が親の扶養に入る場合など、親は所得税・住民税計算時に、「扶養控除」の適用を受けることができます。

| 扶養親族の年齢 | 扶養控除額(所得税) | 扶養控除額(住民税) |

|---|---|---|

| 15歳以下 | - | - |

| 16歳以上18歳以下(一般扶養親族) | 38万円 | 33万円 |

| 19歳以上22歳以下 かつ 年間所得合計額が58万円以下(アルバイトなど給与収入のみなら123万円以下)(特定扶養親族) | 63万円 | 45万円 |

| 19歳以上22歳以下 かつ 年間所得合計額が58万円超(アルバイトなど給与収入のみなら123万円超) ~85万円以下(アルバイトなど給与収入のみなら150万円以下) (特定親族 で全額控除になる人) | 63万円 | 45万円 |

| 19歳以上22歳以下 かつ 年間所得合計額が85万円超(アルバイトなど給与収入のみなら150万円超) ~123万円以下(アルバイトなど給与収入のみなら188万円以下) (特定親族 で一部控除になる人) | 61万円~3万円 | 45万円~3万円 |

| 23歳以上69歳以下(成年扶養親族) | 38万円 | 33万円 |

| 同居かつ70歳以上(老人扶養親族) | 58万円 | 45万円 |

| 同居以外かつ70歳以上(老人扶養親族) | 48万円 | 38万円 |

保険の扶養

保険(社会保険)の扶養とは、メリットも同義で、扶養「する側」の健康保険や厚生年金に加入することで、扶養「される側」が保険料を負担せずに済む仕組みのことを言います。

壁の種類も2種類!

「税金」と「保険」

壁の種類も2種類で「税金の壁」と「保険の壁」があります。

同じく、「税金」とは所得税・住民税のことを、「保険」とは社会保険のことを指します。

以降、金額別に壁の解説に進みます!

パート・アルバイトのみ =給与所得のみ

パート・アルバイト+副業=給与所得+給与所得以外

フリーランス・個人事業主=給与所得以外のみ

というように読んでください。

20万円の壁

※税金(副業確定申告の壁)

パート・アルバイトのみ

20万円に壁はありません。

パート・アルバイト+副業

副業所得が20万円以下の場合、確定申告は不要です。

※但し注意点として、住民税の申告は、金額如何に関わらず各区市町村へ申告しなければなりません。

副業所得が20万円超の場合、確定申告が必要です。

フリーランス・個人事業主

20万円に壁はありません。確定申告も不要です。

※但し注意点として、住民税の申告は、金額如何に関わらず各区市町村へ申告しなければなりません。

45万円の壁

※税金(住民税の壁)※非給与

パート・アルバイトのみ

45万円に壁はありません。

パート・アルバイト+副業

所得合計が45万円超で、住民税(所得割)が課税されます。

※均等割は地域によって基準が異なります

ここで注意すべきは給与所得控除の存在です。

「給与収入-給与所得控除=給与所得」+「副業所得」=45万円以下であれば、非課税です。

なお、給与所得控除の計算表は以下です。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,800,001円から1,900,000円まで | 650,000円 |

| 1,900,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

フリーランス・個人事業主

所得合計が45万円超で、住民税(所得割)が課税されます。

※均等割は地域によって基準が異なります

58万円の壁

※税金(所得税扶養の壁)※非給与

パート・アルバイトのみ

58万円に壁はありません。

パート・アルバイト+副業

所得合計が58万円以下で、扶養「される側」となり、扶養「する側」の所得税・住民税計算時に、「配偶者控除」「扶養控除」が適用できます。

58万円超で、所得税上の扶養ではなくなります。

(が、95万円までは自分自身は所得税非課税のままです)

(配偶者であれば「源泉控除対象配偶者」ということで95万円以下が扶養です)

ここで注意すべきは給与所得控除の存在です。

「給与収入-給与所得控除=給与所得」+「副業所得」=58万円以内である必要があります。

給与所得控除の計算表は上述しています。

また、副業所得が20万円以下である場合、確定申告は不要ですが、20万円超である場合は確定申告が必要です。

フリーランス・個人事業主

所得合計が58万円以下で、扶養「される側」となり、扶養「する側」の所得税・住民税計算時に、「配偶者控除」「扶養控除」が適用できます。

58万円超で、所得税上の扶養ではなくなります。

(が、95万円までは自分自身は所得税非課税のままです)

(配偶者であれば「源泉控除対象配偶者」ということで95万円以下が扶養です)

この壁の所得の考え方は、「収入」ー「経費」ー「青色申告特別控除」=「所得」で考えます。

※1:青色申告者の場合は、青色申告特別控除額を差し引いた後の所得で判定します。

※2:社会保険料控除や基礎控除などの所得控除を差し引く前の金額で判定します

95万円の壁

※税金(所得税の壁・個人事業主確定申告の壁)※非給与

パート・アルバイトのみ

95万円に壁はありません。

パート・アルバイト+副業

所得合計が58万円超で、所得税上の扶養ではなくなります(つまり扶養「する側」の所得税・住民税計算時に、「配偶者控除」「扶養控除」が適用できない)

(配偶者であれば「源泉控除対象配偶者」ということで95万円以下が扶養です)が、

所得合計が95万円以下で、自分自身の所得税が非課税となります。

ここで注意すべきは給与所得控除の存在です。

「給与収入-給与所得控除=給与所得」+「副業所得」=95万円以内である必要があります。

給与所得控除の計算表は上述しています。

また、副業所得が20万円以下である場合、確定申告は不要ですが、20万円超である場合は確定申告が必要です。

フリーランス・個人事業主

所得合計が58万円超で、所得税上の扶養ではなくなります(つまり扶養「する側」の所得税・住民税計算時に、「配偶者控除」「扶養控除」が適用できない)

(配偶者であれば「源泉控除対象配偶者」ということで95万円以下が扶養です)が、

所得合計が95万円以下で、自分自身の所得税が非課税となります。

この壁の所得の考え方は、「収入」ー「経費」ー「青色申告特別控除」=「所得」で考えます。

※1:青色申告者の場合は、青色申告特別控除額を差し引いた後の所得で判定します。

※2:社会保険料控除や基礎控除などの所得控除を差し引く前の金額で判定します

また、所得が95万円以下であれば確定申告は不要です。

95万円超の場合は確定申告をする必要があります。

106万円の壁

※社会保険(条件付加入義務の壁)

パート・アルバイトのみ

以下条件の会社に扶養「される側」が所属している場合、給与収入が106万円未満で、扶養「される側」となります。

106万円以上で、扶養から外れ、自分で社会保険加入義務が発生します。

条件付加入義務について(2025年11月末時点)

・勤務先企業の従業員数が51人以上

(2027年10月~:36名以上、2029年10月~:21名以上、2032年10月~:11名以上、2035年10月~:人数要件撤廃)

・週に20時間以上働いている

・月額8.8万円(年収106万円)以上の賃金をもらっている(2026年10月頃を目途に撤廃)

・雇用期間が2ヶ月以上見込まれる

・学生でないこと

パート・アルバイト+副業

同上の条件で、給与収入だけで判断されます。106万円未満であれば、扶養「される側」となります。

106万円以上で、扶養から外れ、自分で社会保険加入義務が発生します。

フリーランス・個人事業主

給与所得ではない人に、106万円の壁は関係ありません。

110万円の壁

※税金(住民税の壁)※給与

パート・アルバイトのみ

収入が110万円超で、住民税(所得割)が課税されます。

※均等割については基準が地域によって異なります

(住民税非課税枠45万円+給与所得控除65万円=110万円)

パート・アルバイト+副業

もはや「45万円の壁」で突破してしまっています。

フリーランス・個人事業主

もはや「45万円の壁」で突破してしまっています。

123万円の壁

※税金(所得税扶養の壁)※給与

パート・アルバイトのみ

給与収入が123万円以下で、扶養「される側」になります。

123万円超で、所得税上の扶養が外れて所得税が課税されます。また、扶養「する側」が配偶者控除・扶養控除を受けることができなくなります。

詳細解説

「給与収入123万円ー給与所得控除65万円=給与所得58万円」ー「基礎控除58万円」=「所得ゼロ」となり、所得税が課されません。

また、配偶者控除適用の「給与所得58万円以下」の条件になります。

上記2点の理由で、123万円の壁といわれます。

配偶者控除は、扶養「する側」において最高38万円の控除を受けることができる制度で、下記のようにまとめられます。

| 扶養「される側」 (パートなど給与のみなら) | 扶養「する側」 (給与のみなら) | 扶養「する側」の 配偶者控除額(所得税) | 扶養「する側」の 配偶者控除額(住民税) |

|---|---|---|---|

| 58万円以下(123万円以下) | 900万円以下(1,095万円以下) | 38万円 | 33万円 |

| 950万円以下(1,145万円以下) | 26万円 | 22万円 | |

| 1,000万円以下(1,195万円以下) | 13万円 | 11万円 |

パート・アルバイト+副業

もはや「58万円の壁」で突破してしまっています。

フリーランス・個人事業主

もはや「58万円の壁」で突破してしまっています。配偶者特別控除の領域に進んでいます。

130万円の壁

※社会保険(必須加入義務の壁)

パート・アルバイトのみ

106万円の壁の条件を満たしていなくても、給与収入が130万円以上となると、扶養から外れ、自分で社会保険加入義務が発生します。

パート・アルバイト+副業

所得合計が130万円未満で、扶養「される側」となります。

130万円以上で、扶養から外れます。

ここで注意すべきは給与所得控除の存在です。

「給与収入-給与所得控除=給与所得」+「副業所得」=130万円未満である必要があります。

給与所得控除の計算表は上述しています。

フリーランス・個人事業主

所得の合計が130万円未満で、扶養「される側」となります。

130万円以上で、扶養から外れます。この場合、国民年金や国民健康保険への加入義務が生じます。

この時の壁の所得の考え方は、「収入」ー「経費」=「所得」で考えます。

※1:青色申告者の場合でも、青色申告特別控除額を差し引く前の所得で判定します。103万円の壁と違い、青色申告特別控除は差し引きません。

※2:社会保険料控除や基礎控除などの所得控除を差し引く前の金額で判定します。

給与のみの方は給与「収入」で判断され、フリーランス・個人事業主は「所得」で判断される…。税金側(給与所得控除という概念有無)とのちぐはぐ感は感じますが…。所属する健康保険組合によってその解釈が変わることはあるようなので、要確認です。

160万円の壁

※税金(配偶者特別控除が減り始める壁)

パート・アルバイトあり

給与収入が160万円を超えると、収入が増えるにつれて配偶者特別控除の額が徐々に減っていきます。

配偶者特別控除は、扶養「する側」において最高38万円の控除を受けることができる制度で、下記のようにまとめられます。

| 扶養「される側」 (パートなど給与のみなら) | 扶養「する側」 (給与のみなら) | 扶養「する側」の 配偶者特別控除額(所得税) | 扶養「する側」の 配偶者特別控除額(住民税) |

|---|---|---|---|

| 58万円超133万円以下 (123万円超201万円以下) | 900万円以下(1,095万円以下) | 最高38万円 | 最高33万円 |

| 950万円以下(1,145万円以下) | 最高26万円 | 最高22万円 | |

| 1,000万円以下(1,195万円以下) | 最高13万円 | 最高11万円 |

なお、配偶者特別控除は、扶養「される側」の所得金額と扶養「する側」の所得金額に応じて、以下のように変動します。

| 扶養「する側」(給与のみなら) | |||

| 900万円以下 (1,095万円以下) | 950万円以下 (1,145万円以下) | 1,000万円以下 (1,195万円以下) | |

| 扶養「される側」(給与のみなら) | 配偶者特別控除額(所得税) | ||

| 58万円超95万円以下(123万円超160万円以下) | 38万円 | 26万円 | 13万円 |

| 100万円以下(165万円以下) | 36万円 | 24万円 | 12万円 |

| 105万円以下(170万円以下) | 31万円 | 21万円 | 11万円 |

| 110万円以下(175万円以下) | 26万円 | 18万円 | 9万円 |

| 115万円以下(180万円以下) | 21万円 | 14万円 | 7万円 |

| 120万円以下(185万円以下) | 16万円 | 11万円 | 6万円 |

| 125万円以下(190万円以下) | 11万円 | 8万円 | 4万円 |

| 130万円以下(197万円以下) | 6万円 | 4万円 | 2万円 |

| 133万円以下(201万円以下) | 3万円 | 2万円 | 1万円 |

| 133万円超(201万円超) | 0円 | 0円 | 0円 |

*こちらの表は所得税のみで記載し、住民税は省略しました

例えば…

年収160万円までは配偶者特別控除を満額(38万円)受けられますが、年収160万円を超えると配偶者特別控除は段階的に減額されていきます。

例えば、納税者の合計所得額が900万円以下の場合には、配偶者の給与収入が200万円だと仮定すると、配偶者特別控除額は3万円まで減少します。

パート・アルバイト+副業

純粋な160万円の壁ではありませんが、配偶者特別控除の金額は、扶養「される側」の「給与収入-給与所得控除=給与所得」+「副業所得」の合計の金額が、上記表のどこに当てはまるのか次第です。

フリーランス・個人事業主

こちらも、純粋な160万円の壁ではありませんが、配偶者特別控除の金額は、所得合計の金額が、上記表のどこに当てはまるのか次第です。

160万円の壁

※税金(所得税の壁)※給与

パート・アルバイトあり

160万円超で、所得税が課税されます。

詳細解説

「給与収入160万円ー給与所得控除65万円=給与所得95万円」ー「基礎控除95万円」=「所得ゼロ」となり、所得税が課されません。

上記の理由で、160万円の壁といわれます。

パート・アルバイト+副業

もはや「95万円の壁」で突破してしまっています。

フリーランス・個人事業主

もはや「95万円の壁」で突破してしまっています。配偶者特別控除の領域に進んでいます。

201万円の壁

※税金(配偶者特別控除がなくなる壁)

パート・アルバイトあり

給与収入が201万円を超えると配偶者特別控除額はゼロになります。

パート・アルバイト+副業

160万円の壁と同様の考え方です。

フリーランス・個人事業主

160万円の壁と同様の考え方です。

まとめ

税金の話なのか、社会保険の話なのか、また、給与収入か否かによって適用される壁が異なるため、非常に分かりづらいですね。

そして、まとめるのもとても大変でした。(壁を減らそうとして壁増えてますよ…そして複雑すぎ…)

法律は変わっていきますので、また新たな壁ができるかもしれませんが、現段階で、上記整理が少しでもお役にたてたら幸いです。

この記事を書いた人

-

公認会計士・税理士・ITストラテジスト

山梨県、仲田公認会計士・税理士事務所の代表です。「企業・経営者の町医者」をテーマに、経営の身近な相談相手でいたいと思っています。

強みは「クラウド会計と経営・ITに精通」「中からも外からも企業のことを熟知」「中小/ベンチャー/起業支援の実績」。

スノーボードとサッカーとブラックコーヒーとONE PIECEが好きです。

↓詳しくはこのWマークをクリックしてください。HPへ遷移します。