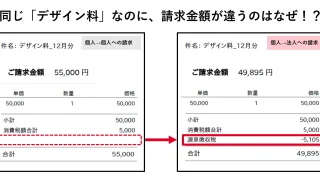

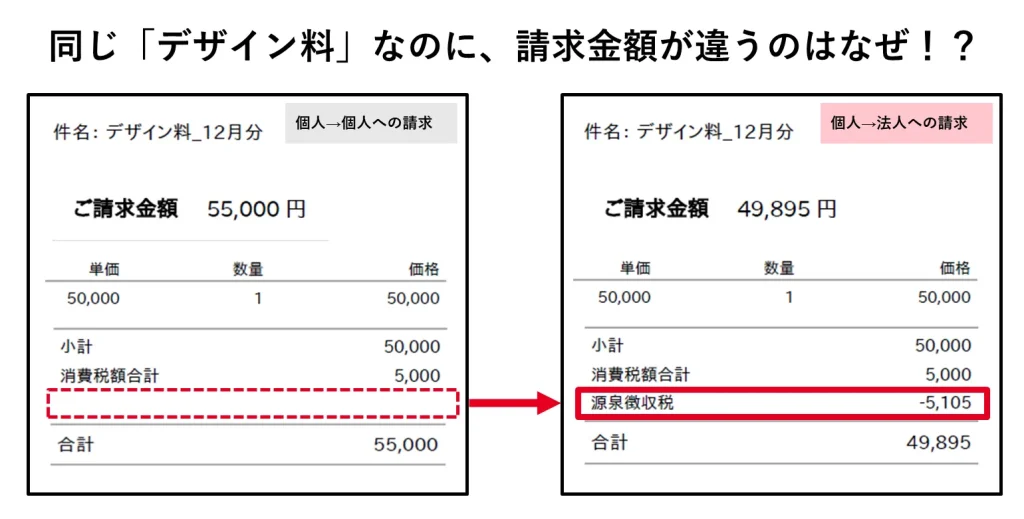

間違いやすい!?外注費でも源泉徴収がある場合について

個人事業主から法人成りして新しく会社を設立された経営者の方から「こんな請求書がきたのですが合っていますか?」という問い合わせをいただきました。

内容を見ると、税抜金額+消費税ー源泉所得税=請求額 という請求書でした。

「同じデザイン料なのに法人成りしたら請求書が変わるの?」という疑問で、確かにな、と思いましたので、記事にしてみます!

源泉徴収のネット記事も、ありふれるほどあるのですが、いつもながら分かりづらい…

分かりづらい理由は分かっているんです。網羅性を担保しようとするあまり、一般企業にとって該当者が限りなく少ないパターンも書かれてしまうということ!

例えば、プロ野球選手・保険外交員、などについて言及されていることが多いですが、一般企業にとってレアケースすぎませんか?

ということで、該当者が多いものに限ってざっくり記載します。

源泉徴収とは?

「報酬を払う人が、貰う人の代わりに、一定の所得税を天引きする」という制度です。

一般的に、給与から所得税を天引きすることはよく知られていますね。

ただ、給与だけではなく、外注費・業務委託費・支払報酬といった一定の報酬料金等に対しても天引きしないといけない、という制度です。

徴収するのは誰?

天引きする義務を「源泉徴収義務」と言います。源泉徴収義務は、報酬を支払う側にあります。以下のように整理できます。

| 支払う側の形態 | パターン | 源泉徴収義務 |

|---|---|---|

| 法人 | 全て (給与支払があってもなくてもどんな法人でも) | 有 |

| 個人 | 給与が支払われる人を雇用している | 有 |

| 給与が支払われる人を雇用している (常時2名以下の家事使用人(お手伝いさんなど)のみ) | 無し | |

| 給与が支払われる人を雇用していない | 無し |

徴収されるのは誰?

まず、「個人」です。法人は徴収されません。

どういった個人かと言うと、覚えるべきは「第1号」「第2号」「第4号」「第5号」です(詳細下記)。

細かく覚えるのは現実的に不可能なので、実務上は「これって源泉必要かも?」というアラートを頭の中で発動させる必要があります。

アラート発動のイメージがあったほうが良いと思いますので、超超ざっくりイメージで記載すると、

- 第1号:ライター、デザイナー、カメラマン、セミナー講演、インストラクターなど

- 第2号:士業と経営コンサルタント

- 第4号:モデル(雑誌、広告モデルを含む)

- 第5号:映像制作、映像演出、動画制作、動画編集

こういった個人に報酬を支払う際は、「あれ、なんかあったな」とピンとくる必要があります。

第1号:ライター、デザイナー、カメラマン、セミナー講演、インストラクターなど

もう少し細かく記載すると以下が該当します。(所法204条1項1号、所法205、所令320①、所基通204−6〜204−10)

原稿ライター、デザイナー、写真カメラマン、セミナー講演者、習い事・スポーツ等のコーチ・インストラクター、作曲編曲家、挿絵画家、著作権者、映像脚本家、翻訳家 など

-

HP制作は?

-

デザイン料に含まれるのか、が論点となります。

HPデザインなど、創作デザインの制作対価部分は明確に「デザイン料」のため源泉徴収が必要です。

ただし、HP制作にあたって付随する、コーディング、プログラミング・システム開発等は、「技術作業部分」となるため、源泉徴収の対象外、ということになります。「HP制作料自体が源泉徴収の対象」と言われているわけではないため、例えば以下のように考えることができます。

請求明細の内容 源泉対象の考え方 HP制作一式、と一括りになっている 明確にデザイン費の対価が分からないため、保守的に全額を源泉対象にする or

デザインの報酬分を合理的に見積もって源泉対象にする

(デザインの報酬に相当する部分が極めて少額であると認められる場合には源泉徴収をしなくて差し支えない。(所基通204-8))デザインとそれ以外が区分されている デザイン費部分に対してのみ源泉徴収する

-

カメラマンはカメラマンでも、写真(静止画)は印刷物だけって聞いたけど?

-

所得税法施行令第320条では、”雑誌・広告その他の印刷物に掲載するための”写真の報酬と記載されており、

つまり、印刷物にならない、Webサイトにのみ掲載されるだけの写真の報酬は、源泉徴収の対象外、ということになってしまいます。

-

カメラマンはカメラマンでも、映像カメラマンは?

-

後述 しています。

第2号:士業と経営コンサルタント

士業が12種類限定列挙されており、もう少し細かく記載すると以下が該当します。(所法204条1項2号、所法205、所令320②、322、所基通204−11〜204−18)

弁護士、司法書士、土地家屋調査士、公認会計士、税理士、社会保険労務士、弁理士、海事代理士、測量士、建築士、不動産鑑定士、技術士、企業診断員(中小企業診断士・経営コンサルタント) など

-

行政書士は?

-

源泉徴収の対象外です。理由は謎ですが、条文の限定列挙の中に行政書士がいないためです。(謎すぎる)

-

経営コンサルタント以外のコンサルタントは?

-

- IT・システム導入コンサル

- 社労士の独占業務に当たらない人事・労務制度設計コンサル、採用支援

- 製造工程・品質管理など、工場改善コンサル

といった経営「以外」のコンサルタントは、源泉徴収の対象外とされています。

ただし、判断は非常に難しいですよね。例えば、商品・サービス開発支援コンサルや、マーケティング・ブランド戦略等のコンサルが、「経営なのか」「経営以外なのか」でいうと、微妙なところかと思います。

実務上、イメージとしては、セクションが限定されてしまっていて明確に経営戦略に関しないもののみ源泉対象外として、その他は広めに源泉対象となっている印象です。

第4号:モデル(雑誌、広告モデルを含む)

厳密には、以下とされております。(所法204条1項4号、所法205、所令320③、322、所基通204−20〜204−23)

- ファッションモデル等の報酬・料金

- 雑誌、広告その他の印刷物にその容姿を掲載させることにより支払われる報酬・料金

-

印刷物以外、つまりネット掲載もしくは映像しか出ない撮影モデルは?

-

ネット掲載もしくは映像しか出ない撮影モデルは、印刷物ではないため、源泉徴収の対象外、ということになってしまいます。

-

SNSに掲載されるような、インフルエンサーの源泉徴収は?

-

同上で、ネット掲載もしくは映像しか出なければ、インフルエンサー報酬も、印刷物ではないため、源泉徴収の対象外、ということになってしまいます。

第5号:映像制作、映像演出、動画制作、動画編集

厳密には以下とされております。(所法205、206、所令320④⑤、所基通204−24〜204−28の5、204−32)

映画、演劇、音楽、音曲、舞踊、講談、落語、浪曲、漫談、漫才、腹話術、歌唱、奇術、曲芸や物まね又はラジオ放送やテレビジョン放送の出演や演出又は企画の報酬・料金

-

映像制作・演出、動画制作・編集、特にWeb・Youtube動画制作・編集はどうなる?

-

基準に当てはめ、「映画ではない」「演劇ではない」「ラジオやテレビではない」から源泉徴収の対象外、とする動きもあるようですが、なぜかこれは実務上、保守的に源泉徴収をすることが多いです。

考え方として、 「映画」は著作権法上の概念である「動的な映像表現を伴う著作物」であると考えるようです。つまり、インターネットを通じて公開される動画についても「動的な映像表現を伴う著作物」の演出として、その撮影・編集もこれに含まれることになる、という考え方のようです。

Youtubeも同じ考え方だと思いますので、Youtuber・Youtube編集者・Youtube撮影者への報酬も、実務上は保守的に源泉徴収をしていることが多いのではと推察します。

それらに当てはまらない普通の外注費・業務委託費は?

例えば、清掃業の外注・業務委託、採用代行業など、これらに当てはまらないような外注費・業務委託費は、源泉徴収の対象外です。

基準の文言も一応確認しておきたい

あいまいな情報であるため、最後は基準を確認するのがよいですが、以下をご参照ください。

- 毎年国税庁のHPに「令和●年版 源泉徴収のあらまし

」というページができる

」というページができる - 国税庁HP「No.2792 源泉徴収が必要な報酬・料金等とは

」

」 - 国税庁HP「法令解釈通達〔原稿等の報酬又は料金(第1号関係)〕

」

」

なお、基準の文言を抜粋すると以下です。繰り返しますが、ほぼ下線を引いている「第1号」「第2号」「第4号」「第5号」しか使わないと思います。

次に掲げる報酬・料金、契約金、賞金等

(所法204、所令320、措法41の20)

- 原稿料、デザイン料、講演料、放送謝金、工業所有権の使用料、技芸・スポーツ・知識等の教授・指導料など

- 弁護士、公認会計士、税理士等の報酬・料金

- 社会保険診療報酬支払基金から支払われる診療報酬

- プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- 芸能、ラジオ放送及びテレビジョン放送の出演、演出等の報酬・料金並びに芸能人の役務提供事業を行う者が支払を受けるその役務の提供に関する報酬・料金

- バー・キャバレー等のホステス、バンケットホステス・コンパニオン等の報酬・料金

- 使用人を雇用するための支度金等の契約金

- 事業の広告宣伝のための賞金及び馬主が受け競馬の賞金

請求書で源泉所得税が引かれていない、引かなくてよい?(個人からの請求書)

よくいただく質問です。結論としては「ダメ」です。

- 源泉がそもそも不要な相手→源泉する必要はありません(当然)

- 源泉がそもそも必要な相手→「請求書を出し直してください」と伝える必要があります

相手(個人)からの請求書で源泉所得税が引かれておらずそのまま支払った場合、

罰則があるのは、請求書をきちんと作らなかった個人ではなく、それをきちんと指導できなかった法人側にあります(源泉徴収義務があるのは法人だから)。

いつ納付するの?

天引きした所得税は「源泉所得税」と言います。

外注費・業務委託費・支払報酬系の源泉所得税は、**基本的には** 毎月(報酬を支払った翌月10日まで)納付します。

**基本的には**と書いたのは、士業系の報酬だけは給与と一緒のジャンルに入れて納付するからです。つまり以下と整理できます。

| ジャンル(=納付書の括り) | いつ納付? |

|---|---|

| 給与・賞与+士業系の報酬 | 毎月(報酬を支払った翌月10日まで) or 半年に1回(1/20と7/10) |

| 上記以外の外注費・業務委託費・支払報酬系の報酬 | 毎月(報酬を支払った翌月10日まで) |

罰則はどうなる?

源泉徴収義務違反の罰則等は以下の通りです。

- 本来、源泉徴収すべき金額を納付する(罰則とは言わないかもしれない)

- 不納付加算税(本税×5%や10%といったレベル感)の可能性

- 延滞税(払わなかった期間の利息のイメージ、本税×年7.3%や年14.6%といったレベル感)

- 重加算税(悪質性が高ければ、本税×35%)の可能性

まとめ

正直なところ、古い制度で今の職業概念に追いついていない、という印象です。なにせ「印刷物」ですから。

Webを前提としたサービス・職業について言及がないため、「これって源泉徴収が必要?」という不要な悩みが発生するのだと思います。

納税者側からすると、源泉するもしないもどちらでも良いので、基準を時代に合わせてアップデートしてもらい、「迷う不毛な時間」を無くして欲しいという意見が多いのではないでしょうか。

基準が古く解釈が入る以上、この記事で書いたものも「真っ白な正解」ではないと思います。ただ、考えるときのヒントくらいは欲しいくないですか?

私自身が考え方を整理したかったので、自分の勉強ノート的に一旦整理してみました。どなたかのお役に立てれば幸いです!(少なくとも、私の今後の業務にはめちゃめちゃ役立ちます!)

国税当局の見解が公表されましたら、アップデートしていきたいと思います!

この記事を書いた人

-

公認会計士・税理士・ITストラテジスト

山梨県、仲田公認会計士・税理士事務所の代表です。「企業・経営者の町医者」をテーマに、経営の身近な相談相手でいたいと思っています。

強みは「クラウド会計と経営・ITに精通」「中からも外からも企業のことを熟知」「中小/ベンチャー/起業支援の実績」。

スノーボードとサッカーとブラックコーヒーとONE PIECEが好きです。

↓詳しくはこのWマークをクリックしてください。HPへ遷移します。